|

Согласно ст. 277 НК РФ стоимость финансовых вложений у акционера (участника) и стоимость имущества у общества равны стоимости передаваемого имущества по данным налогового учета передающей стороны с учетом дополнительных расходов, которые признаются для целей налогообложения при таком внесении у передающей стороны.

По мнению Минфина России, выраженному в письмах от 06.12.2006 № 030304/1/813, от 25.09.2006 № 030008/14, дополнительные расходы могут быть учтены только в том случае, если они признаны в качестве вклада в уставный капитал.

В случае если учредителями являются физические лица или иностранные организации, стоимостью передаваемого имущества

признаются документально подтвержденные расходы с учетом амортизации (износа), начисленной для целей налогообложения прибыли (дохода) в государстве, налоговым резидентом которого является передающая сторона. При этом вышеуказанная стоимость не должна быть выше рыночной стоимости, подтвержденной независимым оценщиком, который действует в соответствии с законодательством государства резидента.

В письме Минфина России от 12.09.2007 № 030307/17 разъяснено, что при отсутствии института независимых оценщиков на территории государства, резидентом которого является иностранный учредитель, оценка имущества может быть осуществлена независимым оценщиком, действующим в соответствии с законодательством страны производителя ввозимого оборудования, либо независимым оценщиком, имеющим международный сертификат оценщика и осуществляющим оценку имущества в соответствии с Международными стандартами оценки.

НК РФ не устанавливает обязательной формы документов, подтверждающих рыночную стоимость имущества. Такими документами могут быть документы по форме, установленной внутренним законодательством соответствующего иностранного государства либо Международными стандартами оценки. Если данный документ составлен на иностранном языке, он должен быть переведен на русский язык дипломированным переводчиком и нотариально удостоверен.

В письме Минфина России от 14.08.2007 № 030305/219 говорится о том, что подтверждение первоначальной стоимости полученного от иностранного учредителя оборудования является правом, а не обязанностью налогоплательщика. В соответствии с п. 1 ст. 277 НК РФ, если получающая сторона не может документально подтвердить стоимость вносимого имущества (имущественных прав) или какойлибо его части, то стоимость этого имущества (имущественных прав) либо его части признается для целей налогообложения прибыли равной нулю.

Пример.

Зарегистрировано акционерное общество с уставным капиталом 500 000 руб. Один из учредителей, доля которого составляет 210 000 руб., оплачивает акции путем передачи основного средства, имеющего следующие характеристики:

– первоначальная стоимость основного средства по данным бухгалтерского и налогового учета составляет 300 000 руб.; НДС, предъявленный поставщиком, был поставлен к вычету при вводе основного средства в эксплуатацию в сумме 54 000 руб.;

– по данным бухгалтерского учета остаточная стоимость основного средства составляет 200 000 руб. (переоценка не осуществлялась);

– по данным налогового учета остаточная стоимость основного средства – 170 000 руб.;

– стоимость основного средства, согласованная учредителями и подтвержденная независимым оценщиком, – 230 000 руб.;

– НДС, подлежащий восстановлению передающей стороной, – 36 000 руб. (200 000 руб. × 18 %: 100 %).

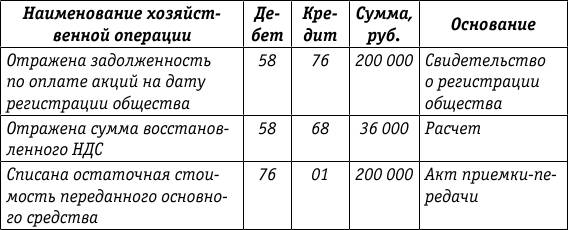

Отражение операций в бухгалтерском и налоговом учете передающей стороны

Как следует из таблицы, стоимость акций в бухгалтерском учете составляет 236 000 руб. (200 000 руб. + 36 000 руб.).

Другое по теме44. Составление Главной книги

Прежде чем производить записи в Главную книгу, осуществляют

взаимную сверку учетных регистров, устраняют ошибки и неувязки. Так же

производят сверку всех учетных регистров. Взаимосвязь учетных регистров

представлена в Инструкци ...

|