|

В налоговом учете равномерно в течение срока обращения векселя признается только положительная разница между номинальной стоимостью и ценой приобретения, тогда как п. 22 ПБУ 19/02 предусматривает списание как положительной, так и отрицательной разницы, то есть организация вынуждена применять этот пункт ПБУ 19/02 избирательно.

Во всех других случаях если организация принимает решение начислять доходы по векселям в течение нахождения векселя на балансе, то целесообразнее использовать счет 76.

Проценты (дисконт) в налоговом учете начисляются до начала того отчетного периода, в котором произошло выбытие векселя. В периоде выбытия вся сумма, причитающаяся от векселедателя или покупателя, признается выручкой, а начисленные ранее проценты (дисконт) отражаются в составе внереализационных расходов. Это делается в целях устранения двойного налогообложения ранее начисленного процентного дохода. Но в доходах одна и та же сумма отражается дважды.

Как отмечалось выше, данный порядок применяется и в бухгалтерском учете. Если переносить данные со счетов бухгалтерского учета [обороты по дебету и кредиту счета 91 (90)], в форму

№ 2 «Отчет о прибылях и убытках», то и в бухгалтерской отчетности один и тот же доход будет отражаться дважды (правда, так же, как в налоговом учете, это компенсируется отражением расхода).

В налоговом учете ранее начисленные проценты переклассифицируются в выручку, а неначисленные проценты сразу включаются в выручку.

При решении вопроса о начислении дохода в бухгалтерском учете по векселям, приобретенным на вторичном рынке для перепродажи, в течение срока их нахождения на балансе организации прежде всего должна быть оценена возможность получения дохода. Если такая определенность отсутствует, потенциальный доход должен начисляться только в налоговом учете.

Рассмотрим несколько примеров.

Пример.

Организация приобрела у векселедателя беспроцентный вексель номинальной стоимостью 1000 тыс. руб. за 970 тыс. руб. Дата составления и дата размещения векселя – 01.02.2008, дата погашения – 30.04.2008. Срок обращения – 89 дней.

При приобретении векселя в бухгалтерском учете должна была быть оформлена следующая проводка:

Дт 58 Кт 51 (76)

– 970 тыс. руб. – по цене приобретения.

Далее, как отмечалось выше, возможны разные варианты учета дисконта, который является в данном примере процентом, заявленным векселедателем.

Организация не применяет п. 22 ПБУ 19/0, но согласно учетной политике признает любой потенциальный доход в бухгалтерском учете на конец каждого отчетного периода.

31.03.2008 часть дисконта включается в состав прочих доходов:

Дт 76 Кт 91,

субсчет «Проценты к получению», – 19,9 тыс. руб. (30 тыс. руб.: 89 дн. × 59 дн.);

Дт 91 Кт 99

– 19,9 тыс. руб.

30.04.2008 вексель предъявлен к платежу.

Вариант 1:

Дт 76 Кт 91 (90),

субсчет «Доходы от выбытия ценных бумаг», – 1000 тыс. руб. – на сумму причитающихся от векселедателя денежных средств;

Дт 91 (90) Кт 58

– 970 тыс. руб. – на балансовую стоимость векселя;

Дт 91 (90) Кт 99

– 30 тыс. руб.

Дт 91,

субсчет «Проценты к уплате», Кт 76

– 19,9 тыс. руб. – на сумму начисленного дохода в I квартале;

Дт 91 Кт 99

– 19,9 тыс. руб. – списаны проценты на счет прибылей и убытков;

Дт 51 Кт 76

– 1000 тыс. руб. – поступление денежных средств по векселю.

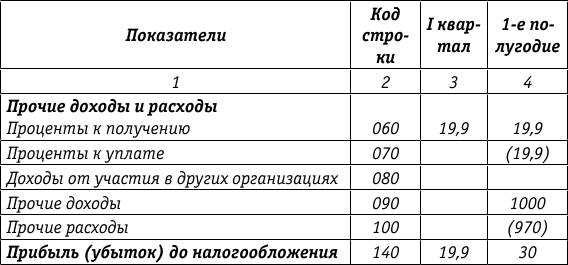

Заполняем форму № 2.

Отчет о прибылях и убытках

Форма № 2

(фрагмент) (тыс. руб.)

Другое по теме7.5.3. Подход арбитражных судов

В качестве примера судебного толкования норм закона приведем

постановление ФАС Северо-Западного округа от 12.05.2005 № А56-24907/04.

Пример.

Налоговый орган провел выездную налоговую проверку

соблюдения ООО законодательства о ...

|